簿記の学習を始めた方にとって、税効果会計はとっつきにくい分野と言われています。

それはいま、皆さんが学習している簿記は「会計のルールを学習すること」を目的としているのに対し、税効果会計の分野は「税法のルール」が絡んでくるためです。

当記事では会計と税法のルールの違いから、税効果会計の具体的な仕訳までゼロからわかりやすく解説します。

法人税等とは?~税効果会計の学習の前に

具体的な税効果会計の解説の前にまず、「法人税等」について説明します。

損益計算の末尾に出てくる「法人税、住民税及び事業税」のことです。

皆さんが会社等で働いて、儲けを得ると税金を払わないといけないように、会社も儲けを出すと税金を払わなければなりません。

それが「法人税等、住民税及び事業税」です。これらを略して法人税等といいます。

この払わなければいけない税金は、「儲け」に「税率」を掛けることで算出します。

支払うべき法人税等=儲け×法人税率

この「儲け」の部分について、損益計算書の税引前当期純利益を差すと思いがちですが、実はそうではありません。

例えば、税引前当期純利益が100万円だったとして、法人税率が40%の場合、支払う税金は単純に40万円とはなりません。

この理屈が税効果会計を理解するうえで重要な「会計」と「税法」の違いです。

会計と税法のルールの違い

会社の儲け(利益)には2種類あります。それは「会計上の利益」と「税法上の利益」です。

会計上の利益とは「会計基準」というルールで計算して算出した利益で、「税引前当期純利益」のことです。いま、皆さんが簿記で学習している内容です。

税法上の利益とは「法人税法」というルールで計算して算出した利益で、これを「課税所得」といいます。

つまり、前提としているルールが違うため、税引前当期純利益と課税所得は異なってしまう場合があるということになります。

そもそもなぜ、会計基準と法人税法という異なるルールで利益を算出するのでしょうか?

それは、会計と税法でその目的が異なるためです。

会計は株主や債権者等の利害関係者に業績を適正に情報開示することを目的としていますが、税法の目的は公平に税金負担を計算することを目的としています。

といっても、会計基準と法人税法のルールは基本的にほとんど同じです。

一部ズレがあるため、調整が必要になります。

それではどのようにズレが生じるのか、会計上の利益(税引前当期純利益)と税法上の利益(課税所得)の計算式をみていきましょう。

会計上の利益と税法上の利益の計算式

会計上の利益の計算式

税引前当期純利益=収益ー費用

税法上の利益の計算式

課税所得=益金ー損金

収益に相当するのが益金、費用に相当するのが損金ということになります。

つまり、収益と益金、費用と損金の金額が異なるため税引前当期純利益と課税所得がズレてしまうことになります。

ちなみに、会計上は費用として計上したけど、税法上は損金にならないことを「損金不算入」といいます。

反対に、会計上は費用として計上していないけど、税法上は損金になることを「損金算入」といいます。

また、会計上は収益として計上したけど、税法上は益金にならないころを「益金不算入」といいます。

反対に会計上は収益として計上していないけど、税法上は益金になることを「益金算入」といいます。

損金不算入の具体例

ここでは、よく例題にあがる損金不算入について具体例で説明します。

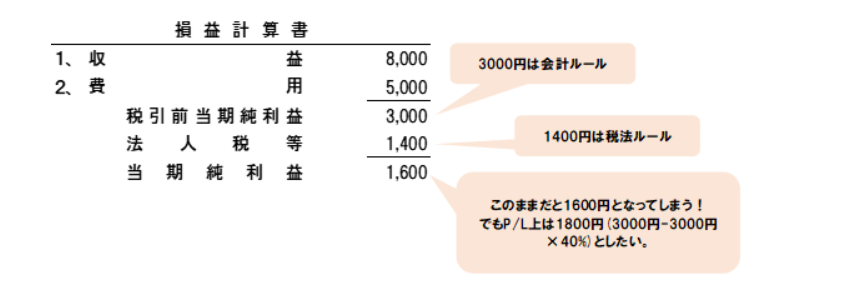

例えば、A社は法定耐用年数5年の備品10,000円を購入し、会計上は耐用年数4年で減価償却をしていたと仮定します。

会計上は備品の使用状態にあわせて、適切と思われる耐用年数4年で減価償却をすることができます。

しかし、税法上は、法定耐用年数で計算した減価償却費を超える金額は損金として計上することができません。

したがって、会計上の減価償却費は2,500円(10,000円÷4年)ですが、税法上、減価償却費として計上できるのは2,000円(10,000÷5年)となります。

この差額の500円は減価償却費の償却限度超過額といい、損金として認められない(=損金不算入の)費用となります。

その他、損金(益金)不算入と損金(益金)算入の主な項目には以下のようなものがあります。

損金不算入

・減価償却費の償却限度超過額

・引当金の繰入限度額超過額 など

損金算入

・貸倒損失認定損 など

益金不算入

・受取配当金の益金不算入額 など

益金算入

・売上計上漏れ など

税効果会計とは?

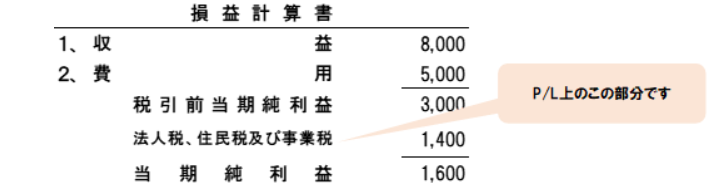

上記のA社の例で実際に税引前当期純利益と課税所得を算出してみます。

A社は今期の収益が8,000円、費用が5,000円だとします。

費用5,000円のうち2,500円が減価償却費です。

会計上の利益は8,000円―5,000円で3,000円です。

しかし、減価償却費のうち500円について税法上は損金として認められていません。

よって、税法上の利益は8,000円‐(5,000円―500円)で3,500円となります。

ここで法人税の実効税率を40%と仮定すると、以下のようになります。

会計上の利益では3000円×40%で1200円

税法上の利益では3500円×40%で1400円

損益計算書の法人税等には、課税所得によって計算した法人税等の金額が計上されるので、このままでは損益計算書の税引前当期純利益と法人税等が対応しないことになってしまいます。

そこで、会計と税法の違いから生じるズレを調整し、税引前当期純利益と法人税等を対応させる処理をします。この処理が税効果会計です。

一時差異と永久差異

税効果会計の具体的な手順の説明に入る前に会計と税法の違いから生じるズレについてもう少し詳しく説明します。

会計と税法の違いから生じるズレについては「一時差異」と「永久差異」の2種類があります。

一時差異とは減価償却費の償却限度超過額のようにいったん差異が生じても、いつかは解消される差異です。

先ほどA社の例で考えてみると、備品の耐用年数が4年であれ5年であれ、耐用年数まで備品を使用した場合のトータルの減価償却費は会計上も税法上も10,000円で同額になります。

つまり、この減価償却費の差異はいったん生じても、いつかは解消されることになります。

このような一時差異に税効果会計を適用します。

また一時差異に対して、永久に解消されない差異を永久差異といいます。

例えば交際費等があげられます。

仮に取引先との接待で10万円を支払ったとします。

会計上は当然費用となりますが、法人税法上は9万円しか損金にならない場合、差額の1万円は損金不算入になります。

しかし、この1万円の差異はいつまでたっても解消されることはありません。

よってこのような差異は永久差異とされ、税効果会計の対象とはなりません。

税効果会計の具体的な手順

税引前当期純利益と法人税等を対応させる処理の具体的な手順を解説します。

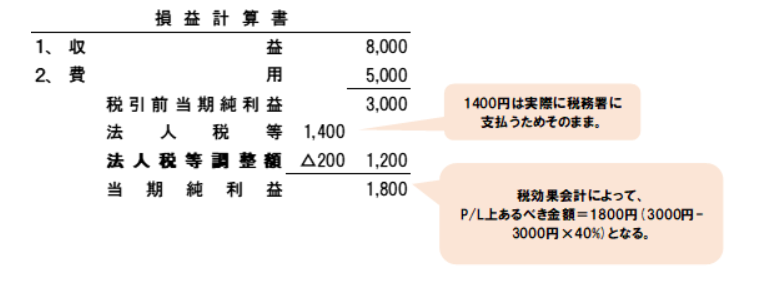

上記のA社の例では課税所得が3,500円のため税法上の法人税等(当期の納付税額)は1,400円(3,500円×40%)となりました。

この金額が「法人税等」として損益計算書に記載されました。

しかし、税引前当期純利益は3,000円なので会計上の法人税等(会計上のあるべき法人税等)は1,200円(3,000円×40%)です。

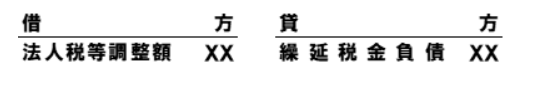

そこで、損益計算書に記載した「法人税等1,400円」を会計上あるべき法人税等(1,200円)に調整するため、差額の200円(1,400円―1,200円)を法人税等調整額という勘定科目で処理します。

そして、相手科目は「繰延税金資産」という勘定科目で処理します。

繰延税金資産は貸借対照表でいう資産の部に入ります。

繰延税金資産というと聞き慣れないため難しいと感じますが、考え方は前払保険料や前払家賃と同じで、「法人税を前払いしているから資産の扱い」ということです。

一方、税金の未払いが発生している場合には、繰延税金負債という負債の勘定科目で処理します。

税金を前払いしている場合には損益計算書の法人税等から減算します。

また、税金の未払いが発生している場合には、法人税等に加算します。

A社の例では税金を前払いしているため、損益計算書は以下のようになります。

税効果会計により、当期純利益が会計上あるべき金額の1,800円となりました。

以上のように、税効果会計の処理手順はシンプルで会計上のルールと税法上のルールで生じたズレを法人税調整額という勘定科目で調整するだけです。

そして科目は税金を前払いしているのか、未払いなのかで繰延税金資産と繰延税金負債を使い分けます。

本記事のまとめ

税効果会計と聞くとなんだか難しそうなイメージがありますが、中身はいたってシンプルです。

以下のポイントを意識して学習に取り組んでみてください。

・「会計」と「税法」ではルールが異なる

・その結果、「税引前当期純利益」と「課税所得」にズレが生じる

・ズレには「一時差異」と「永久差異」がある

・「一時差異」を解消する処理が税効果会計である

・処理はズレ(差額)を「法人税等調整額」と「繰延税金資産または繰延税金負債」で調整するだけ